- SBIラップ2023年12月30日運用成績

- SBIラップ2023年12月23日運用成績

- SBIラップ2023年12月16日運用成績

- SBIラップ2023年12月9日資産配分変更!

- SBIラップ2023年12月2日運用成績

- SBIラップ2023年11月25日運用成績

- SBIラップ2023年11月18日運用成績

- SBIラップ2023年11月11日資産配分変更!

- SBIラップ2023年11月4日運用成績

- SBIラップ2023年10月28日運用成績

- SBIラップ2023年10月21日運用成績

- SBIラップ2023年10月14日運用成績

- SBIラップ2023年10月7日運用成績

- SBIラップ2023年9月30日運用成績

- SBIラップ2023年9月23日運用成績

- SBIラップ2023年9月16日運用成績

- SBIラップの資産配分が変更となりました!(2023年9月9日)

- SBIラップ2023年8月31日運用成績

- SBIラップ2023年8月26日運用成績

- SBIラップ2023年8月19日運用成績

- SBIラップ2023年8月12日運用成績

- SBIラップの資産配分が変更となりました!(2023年8月8日)

- SBIラップ2023年8月5日運用成績

- SBIラップ2023年7月29日運用成績

- SBIラップ2023年7月22日運用成績

- SBIラップ2023年7月15日運用成績

- SBIラップ2023年7月8日運用成績

- SBIラップ2023年7月1日運用成績

- SBIラップ2023年6月24日運用成績

- SBIラップ2023年6月17日運用成績

- SBIラップ2023年6月10日運用成績

- SBIラップ2023年6月3日運用成績

- SBIラップ2023年5月26日運用成績

- SBIラップ2023年5月19日運用成績

- SBIラップ2023年5月13日運用成績

- SBIラップ2023年5月6日運用成績

- SBIラップ2023年4月29日運用成績

- SBIラップ2023年4月22日運用成績

- SBIラップ2023年4月15日運用成績

- SBIラップ2023年4月9日運用成績

- SBIラップ2023年4月8日運用成績

- SBIラップ2023年4月1日運用成績

- SBIラップ2023年3月25日運用成績

- SBIラップ2023年3月18日運用成績

- SBIラップ2023年3月11日運用成績

- SBIラップ資産配分に変更あり!2023年3月日運用成績

- SBIラップ2023年3月4日運用成績

- SBIラップのAIについて動画を作成しました

- SBIラップ2023年2月25日運用成績

- 2022年4月以降の下落相場におけるSBIラップのディフェンス力について動画を公開しました

- SBIラップ2023年2月18日運用成績

- SBIラップの株式・債券保有比率をyoutube動画にアップしました(2023/2/12)

- 米国株保有比率が4.4%!SBIラップ2023年2月9日運用成績(2023/02/9)

- SBIラップ2023年2月04日運用成績

- SBIラップ2023年1月28日運用成績(2023/01/28)

- SBIラップ2023年1月21日運用成績(2023/01/21)

- 米国株保有比率が過去最低へ!SBIラップ2023年1月14日運用成績(2023/01/14)

- SBIラップ2023年1月7日運用成績(2023/01/07)

- SBIラップ2023年1月1日運用成績(2023/01/01)

SBIラップ2023年12月30日運用成績

2023年12月30日のSBIラップの資産配分は、先週とほぼ変わりありませんでした。

2023年12月末のSBIラップの資産配分比率は以下の通りで、新興国株式への比率が高い状態で2023年を終えました。

新興国株式:40.5%

米国債券:28.1%

ゴールド:19.3%

米国株式:2.6%

米国ハイイールド債券:2.4%

新興国債券:2%

その他:2%

この1週間でS&P500は0.42%、NASDAQは0.4%上昇となり、9週連続の上昇となりました。

Fear & Greed Indexが77ですので非常に強欲よりとなりました。

米国10年債利回り、2年債利回りともに2023年10月をピークとして減少を続けていますので、緩やかな金利の引き下げが継続的な株価上昇の要因と示唆されます。

SBIラップ2023年12月23日運用成績

2023年12月23日のSBIラップの資産配分は、先週とほぼ変わらず強気姿勢を維持しています。

この1週間でS&P500は0.91%、NASDAQは0.86%上昇となり、8週連続の上昇となりました。

Fear & Greed Indexが76ですので非常に強欲よりとなりました。

米国経済は利上げ観測が終了し、今後はインフレ指標をみながら緩やかに減速していく観測が強まっています。2024年5月以降はおおよそ四半期ごとに0.25%ごとの利下げが3回行われ、景気はソフトランディングに至ると予想されています。

ストラテジストの予想では1年後の2024年12月末時点においてS&P500の株価指数が5000ポイント、NASDAQ総合株価指数が15,650ポイントまで上昇することを想定している予想も上がっています。

ただ、2024年11月には大統領選挙も控えていますので、2024年夏場以降の株式市場の見通しは大統領選挙の動向とともに注視していく必要があります。

SBIラップ2023年12月16日運用成績

2023年12月16日のSBIラップの資産配分は、先週とほぼ変わらず強気姿勢を維持しています。

この1週間でS&P500は1.96%、NASDAQは3.18%上昇となり、6週連続の上昇となりました。

Fear & Greed Indexが67ですので引き続き強欲側に傾いています。

FRBが12月12日に、FOMCを開催し、FF金利を5.25~5.5%で据え置くことを決定しました。

また、インフレと経済成長率の予想を下方修正したこで、利上げは終了という見方が強まり、株価の上昇となりました。

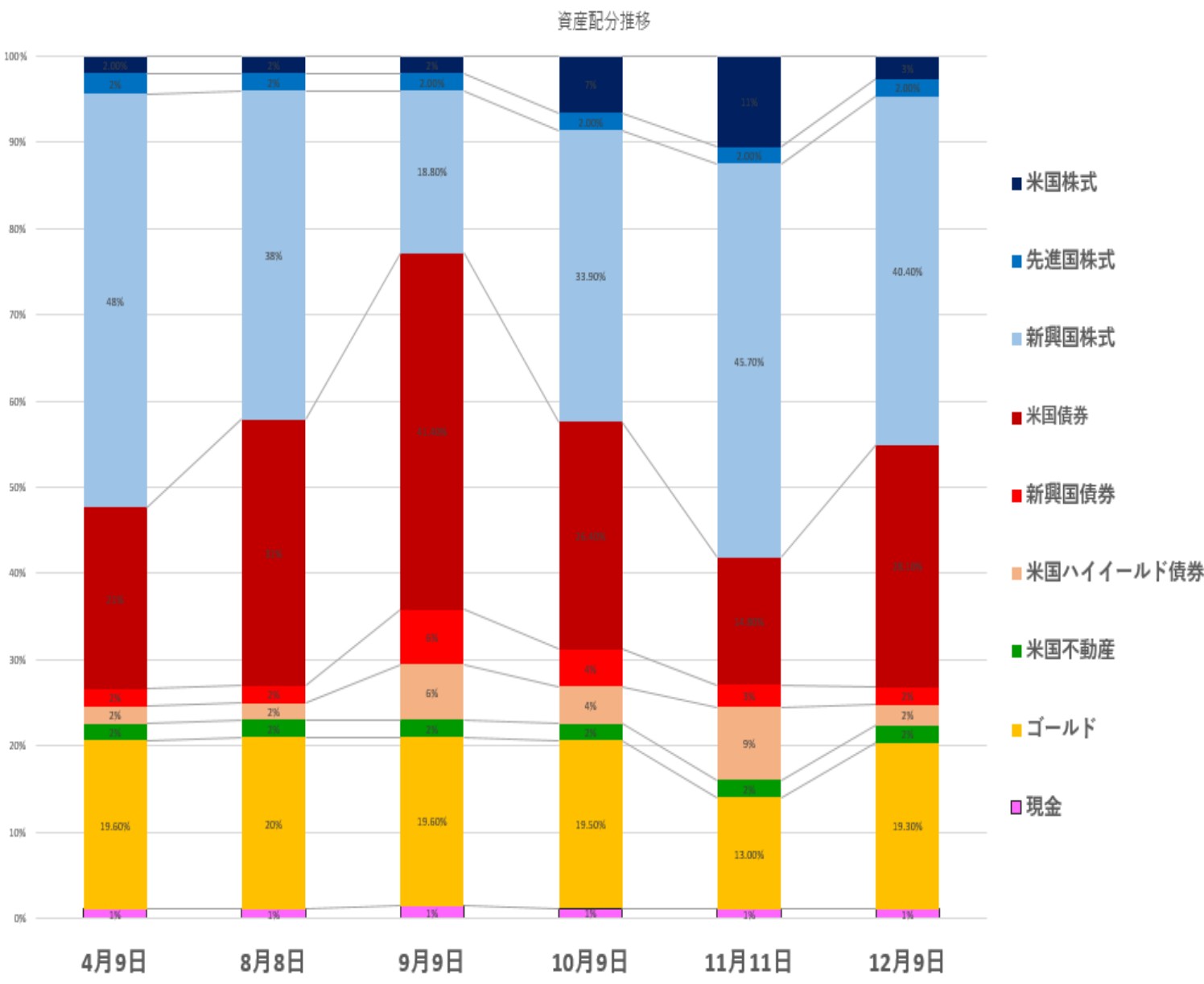

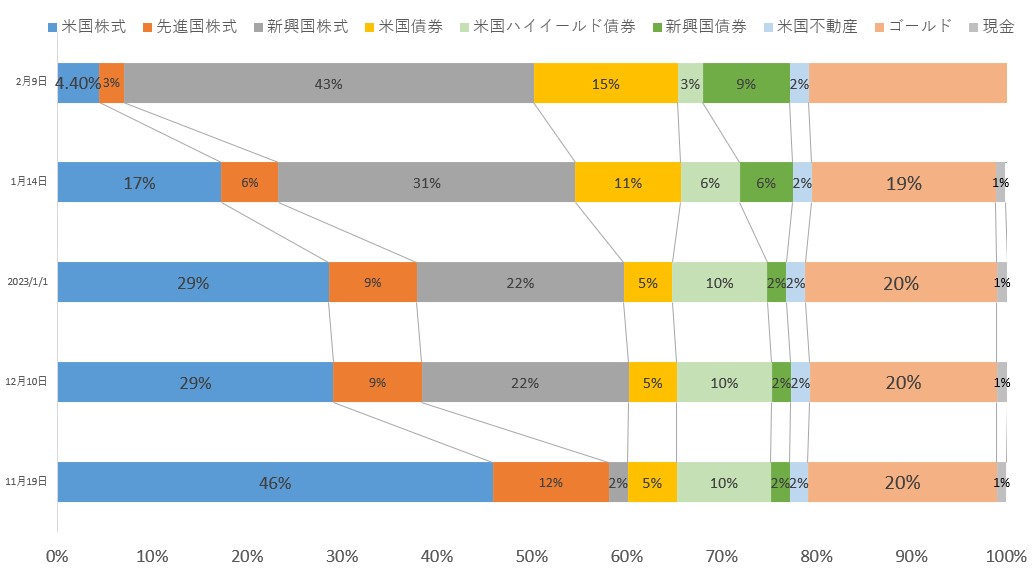

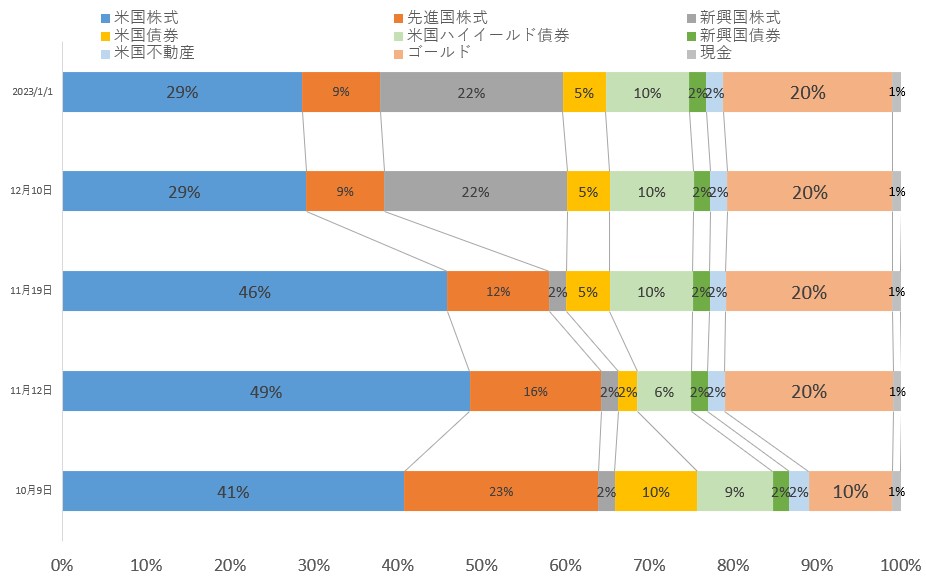

SBIラップ2023年12月9日資産配分変更!

2023年12月9日、SBIラップは資産配分を変更し、強気姿勢から安全資産よりにシフトしました。

新興国株式:45.7%→40.4%

米国債券:14.8%→28.1%

ゴールド:13%→19.3%

米国株式:11%→2.6%

米国ハイイールド債券:9%→2.4%

新興国債券:3%→2%

その他:2%

トータルの株式比率が58%→45%まで低下して、債券比率およびゴールド比率が上昇しました。安全資産よりにシフトしたことがうかがえます。

この1週間でS&P500は0.24%、NASDAQは0.55%上昇となり、微増となりました。これで6週連続の上昇となりました。強いですね。

Fear & Greed Indexが68ですので強欲側に傾いています。

S&Pと比較して、NASDAQの方が伸び率が上昇していますので、いわゆるセクターローテーションにより購買意欲がハイテク寄りにシフトしているのかもしれません。

11月の雇用統計が前月比で19万9000人と増加し、市場予想を上回りました。失業率は3.7%低下し、1年先のインフレ期待が22年ぶりの大幅低下となりました。

来年の利下げ観測が強まりを示す中、シティグループのストラテジストはS&P500は2024年中に5100に達すると予想しています。

SBI-20231209

SBIラップ2023年12月2日運用成績

2023年12月2日のSBIラップの資産配分は、先週とほぼ変わらず強気姿勢を維持しています。

この1週間でS&P500は0.83%、NASDAQは0.11%上昇となり、微増となりました。

Fear & Greed Indexが67ですので強欲側に傾いています。

これで5連続で米国株が上昇したことになります。上昇幅は少しずつ低下しています。

米国経済に関しては、パウエルFRB議長は12月1日に「利上げが行きすぎ、必要以上に景気を減速させるリスクと、インフレ抑制のために十分な利上げを実施しないリスクは「より均衡している」とコメントしました。この発言をうけて、FF金利先物市場が2024年3月に政策金利の引き下げを開始するという見方が強まりました。

2023年3月の利下げ確率を66%とし、政策金利は2024年12月までに3.75~4%のレンジになる見通しと織り込まれるようになりました。

(2023年12月現在の政策金利は5.25~5.5%です)

SBIラップ2023年11月25日運用成績

2023年11月25日のSBIラップの資産配分は、先週とほぼ変わらず強気姿勢を維持しています。

この1週間でS&P500は0.99%、NASDAQは0.89%上昇となり、微増となりました。

Fear & Greed Indexが68ですので強欲側に傾いています。

こういう時は株を買わずに静観ですかね。

11月の米国製造業・サービス業総合購買担当者指数(PMI)統計の速報値は1.6ポイント低下の49.7となり、活動拡大の分岐点である50を下回りました。

雇用指数が2020年半ば以降で初めて50を下回ったことを受けて、雇用削減が製造業だけでなくサービス業にも広がえりを見せ、コスト削減傾向を示しています。

今後の見通し手としては、米国経済が減速する中で、失業率がどの程度まで上がり、インフレの伸び、追加利上げの必要性などが焦点となるものと思われます。

SBIラップ2023年11月18日運用成績

2023年11月18日のSBIラップの資産配分は、先週とほぼ変わらず強気姿勢を維持しています

この1週間でS&P500は2.26%、NASDAQは1.98%となり、3週連続で上昇を続けています

Fear & Greed Indexが58となり、ニュートラルな位置までもどってきました。

11月14日に米消費者物価指数(CPI)が発表され、総合指数が前月比と横ばい、前年同月比+3.2%となり、いずれも市場予想を下回りました。さらにエネルギーと食品を除くコア指数でも市場予想を下回ったことから、インフレ圧力がある程度落ち着いたことが示唆されました。

この結果をうけてFRBによる追加利上げ観測が後退すると市場は織り込み、株価は上昇しました。また米国10年債は利回りが低下し、米ドルは全面安となりました。

SBIラップ2023年11月11日資産配分変更!

2023年11月11日、SBIラップは資産配分を変更し、強気姿勢へシフトしました。

新興国株式:33.5%→45.7%

米国債券:25.8%→14.8%

ゴールド:20.7%→13%

米国株式:6.6%→11%

米国ハイイールド債券:4.2%→9%

新興国債券:4.2%→3%

その他:2%

イメージとしては、新興国株式、米国株式の比率を増やし、債券、ゴールドの比率を下げました。株式保有比率が50%を超えましたので、年末の株価上昇をSBIラップは予想していることがうかがい知れます。

20231111

米国市場は11月に入って堅調な伸びを示しています。FRB関係者からの予想外の発現はなく、大型ハイテク株が急伸しており、米億債券市場は低迷してます。テクニカル的にはS&P500株価指数は4400を上回り、100日移動平均線を上抜けしましたので、強きシグナルが点灯したという感じでしょうか。

SBIラップ2023年11月4日運用成績

2023年10月20日のSBIラップの資産は、ほぼ変わりありませんでした。

この1週間でS&P500は5.52%、NASDAQは6.09%となり、大幅上昇となりました。

Fear & Greed Indexが42となり、ある程度の恐怖は脱出したようです。

今週はFOMCがあり、米国金利は市場の予想通り5.25~5%で据え置くことが決定されまあした。2会合連続で金利上昇を行わなかったことから市場の安堵感が拡大し、株価は大きな上昇を見せました。

FOMCは今後とも情報を注視し、金融政策への影響を検討し続ける」と述べています。

パルエル議長は「金融引き締めの効果はまだ十分にあらわれていない、経済活動は予想以上に力強いペースで拡大している」と述べており、労働需要は依然として供給を上回っている」、インフレは緩やかに低下しているものの、目標である2%までにはまだ長い道のりがあると述べています。

SBIラップ2023年10月28日運用成績

2023年10月20日のSBIラップの資産は、ほぼ変わりありませんでした。

この1週間でS&P500は-2.56%、NASDAQは-2.69%となり、2週連続でどちらも減少しました。

Fear & Greed Indexが24となり、引き続き恐怖側に偏っています。

このような相場を「買い時」と捉えるか、「逃げ時」と捉えるかは、個々の判断で異なるかとは思います。私は長期投資を軸に資産運営を行っており、直近2週間でS&P500が5%値下がりしている現状を「買い時」と捉えています。

10月31日、11/1とFOMCの開催が予定されていますので、市場動向は様子見といったところでしょうか。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/10/27:コアPCE物価指数(前月比)9月:0.3%(予想0.3%)

2023/10/27:個人消費支出価格指数コア(前年比)(9月):3.7%(予想3.7%)

来週以降の米国経済指標

2023/11/2:FOMC声明、政策金利発表

2023/11/3:失業率(10月):(予想3.8%)

SBIラップ2023年10月21日運用成績

新興国株式:33.9%→33.5%

米国債券:26.4%→25.8%

米国株式:7%→6.6%

ゴールド:19.5%→20.7%

米国ハイイールド債券:4%→4.2%

新興国債券:4%→4.2%

その他:2%

2023年10月20日のSBIラップの資産は、ほぼ変わりありませんでした。

この1週間でS&P500は-2.45%、NASDAQは-3.01%となり、どちらも減少しました。

Fear & Greed Indexが26となり、引き続き恐怖側に偏っています。

この1週間はイスラエルとイスラム組織ハマスとの紛争拡大が懸念されたため、株価は大きく値下がりしました。いわゆる地政学的リスクが株価に反映された状態です。

また、米国10年債利回りが5%直前まで上昇し、この1週間で米国債に53億ドルの資金が流入したとほうじられました。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/10/17:コア小売り売上高(前月比)9月:0.6%(予想0.2%)

2023/10/19:フィラデルフィア連銀製造業景気指数(10月):-9(予想-6.8)

2023/10/20:FRBパウエル議長発言

来週以降の米国経済指標

2023/10/27:コアPCE物価指数(前月比)9月:0.3%(予想0.1%)

2023/10/27:個人消費支出価格指数コア(前年比)(9月):(予想3.9%)

SBIラップ2023年10月14日運用成績

2023年10月9日にSBIラップは資産配分を変更し、株式比率を高めました。

新興国株式:18.7%→33.9%

米国債券:41.4%→26.4%

米国株式:2%→7%

ゴールド:19.6%→19.5%

米国ハイイールド債券:6%→4%

新興国債券:6%→4%

その他:2%

トータル的に見て、株式比率が4割を超え、強気の姿勢に転じました。

この1週間でS&P500は0.45%、NASDAQは0.16%となり、どちらも増加しました。

Fear & Greed Indexが29となり、引き続き恐怖側に偏っています。

今週は9月の消費者物価指数CPIがでました。コアCPIが前月比で0.3%情緒、総合CPIは0.4%上昇となり8月と同様に若干高めの伸びを見せました。

FOMC議事録も公開され「高水準の政策金利を「当面維持する必要がある」ことが示されました。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/10/12:FOMC議事録:政策金利は当面高水準で維持

2023/10/12:コアCPI(前月比):0.3%(予想:0.3%)

2023/10/12:総合CPI(前月比):0.4%(予想:0.3%)

来週以降の米国経済指標

2023/10/17:コア小売り売上高(前月比)9月:(予想0.1%)

2023/10/19:フィラデルフィア連銀製造業景気指数(10月):(予想-6.8)

2023/10/20:FRBパウエル議長発言

SBIラップ2023年10月7日運用成績

2023年10月7日にSBIラップの資産配分は、2023年9月9日と比較して、お概ね変化はなく推移しています。

米国債券:42.1%

ゴールド:19.4%

新興国株式:18.7%

米国ハイイールド債券:6.6%

新興国債券:6.4%

その他:2%

この1週間でS&P500は0.48%、NASDAQは1.76%となり、どちらも増加しました。10年債利回りは上昇を続けていますが、ハイテク銘柄が底堅い値動きとなっており、従来の景気変動とは異なる動きを見せています。

Fear & Greed Indexが29となり、引き続き恐怖側に偏っています。

今週の経済指標は失業率が予想を上回ったことと、賃金の伸びが鈍化したことです。

この状況を見て金利の上昇が限定的になるとの見方が強まりハイテクを中心に買い戻しが強まり、相場は上昇に転じました。

また、ソフトランディングへの期待感が強まり、株式市場は終盤にかけて上げ幅を拡大して今週の取引を尾えました。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/10/2:ISM製造業購買担当者景気指数(9月):49(予想47.7)

2023/10/6:平均時給(前月比)(9月):0.2%(予想0.3%)

2023/10/6:失業率(9月):3.8%(予想3.7%)

来週以降の米国経済指標

2023/10/12:FOMC議事録

2023/10/12:コアCPI(前月比):0.3%

SBIラップ2023年9月30日運用成績

2023年9月30日にSBIラップの資産配分は、2023年9月9日と比較して、お概ね変化はなく推移しています。

米国債券:41.8%

ゴールド:19.7%

新興国株式:18.8%

米国ハイイールド債券:6.5%

新興国債券:6.5%

その他:2%

この1週間でS&P500は-0.69%、NASDAQは-0.1%となり、どちらも微減しました。

Fear & Greed Indexが28となり、恐怖側に偏ってきました。

ニューヨーク連銀のウィリアムズ総裁は、インフレ圧力が依然として高いものの、目標の2%に向かって戻りつつある現状を踏まえ、FRBによる利上げを終了する可能性があることを述べました。

米議会下院は9/29、共和党が提案した10月末までのつなぎ予算を否決しました。これにより10/1からの連邦政府機関が一部閉鎖されることがほぼ確実となりました。

全米自動車労働組合はゼネラルモーターズとフォードの各工場でのストライキを実施することを決めました。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/9/29:パウエル議長発言

2023/9/29:コアPCE物価指数(前月比)8月:0.1%(予想0.2%)

来週以降の米国経済指標

2023/10/2:ISM製造業購買担当者景気指数(9月)

2023/10/6:平均時給(前月比)(9月):(予想0.3%)

2023/10/6:失業率(9月):(予想3.7%)

SBIラップ2023年9月23日運用成績

2023年9月23日にSBIラップの資産配分は、2023年9月9日と比較して、お概ね変化はなく推移しています。

米国債券:41.7%

ゴールド:19.6%

新興国株式:18.9%

米国ハイイールド債券:6.5%

新興国債券:6.5%

その他:2%

この1週間でS&P500は-3.01%、NASDAQは-3.6%となり、どちらも減少しました。

Fear & Greed Indexが36となり、恐怖側に偏ってきました。

FOMCの声明が開示され、今回は金利引き上げは見送られました。FOMC終了後にグロース株を中心に株価が大きく下がりました。

FOMCがタカ派の声明だったため、米国10年債が値上がり、ドル円の円安がさらに進みました。

米国景気が強い状況が続いているため、あわてて利下げをする必要はないという状況です。

政策金利の予測としては2023年末に5.5%、2024年末に5%前後、2025年末に4%前後と推移することが予想されています。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/9/21:FOMC声明・政策金利

来週以降の米国経済指標

2023/9/29:パウエル議長発言

2023/9/29:コアPCE物価指数(前月比)8月:(予想0.2%)

SBIラップ2023年9月16日運用成績

2023年9月16日にSBIラップの資産配分は、2023年9月9日と比較して、お概ね変化はなく推移しています。

米国債券:41.7%

ゴールド:19.6%

新興国株式:18.9%

米国ハイイールド債券:6.5%

新興国債券:6.5%

その他:2%

資産は1週間前と比較して0.7%減少しました。2022年5月の購入時の金額を100%としますと現在の資産は110.5%となっています。

この1週間でS&P500は-0.48%、NASDAQは-0.48%となり、どちらも微減しました。

Fear & Greed Indexが52ですので、大きな変動はなしです。

9月13日、米国の8月消費者物価指数が開示されました。

7月が+3.2%であったのに対して、8月は前年比+3.7%となりました。

一方、コア指数については7月が+4.7%であったのに対し、8月は+4.3%となりました。

内訳としてはエネルギー比率が前月比率で+5.6%と大きく上昇しています。特にガソリン比率は前月比で+10.6%と大きく上昇しており、原油価格の上昇が影響しています。

サービス比率は前月比は前月比で+0.4%ですので、サービス価格に対する伸びは続いてます。

家賃に関しては前月比で+0.3%ですので家賃の上昇は続いてます。

市場の観測としては、労働市場は徐々に低下していますので、サービスが徐々に低下してくれれば・・・という観測でしょうか。

FRBの利上げは見送られる観測が強まっている様です。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/9/13:コアCPI(前月比8月):0.3%(予想0.2%)

2023/9/13:消費者物価指数(前月比)(8月):0.6%(予想0.6%)

2023/9/14:生産者物価指数(前月比)(8月):0.7%(予想0.4%)

来週以降の米国経済指標

2023/9/21:FOMC声明・政策金利

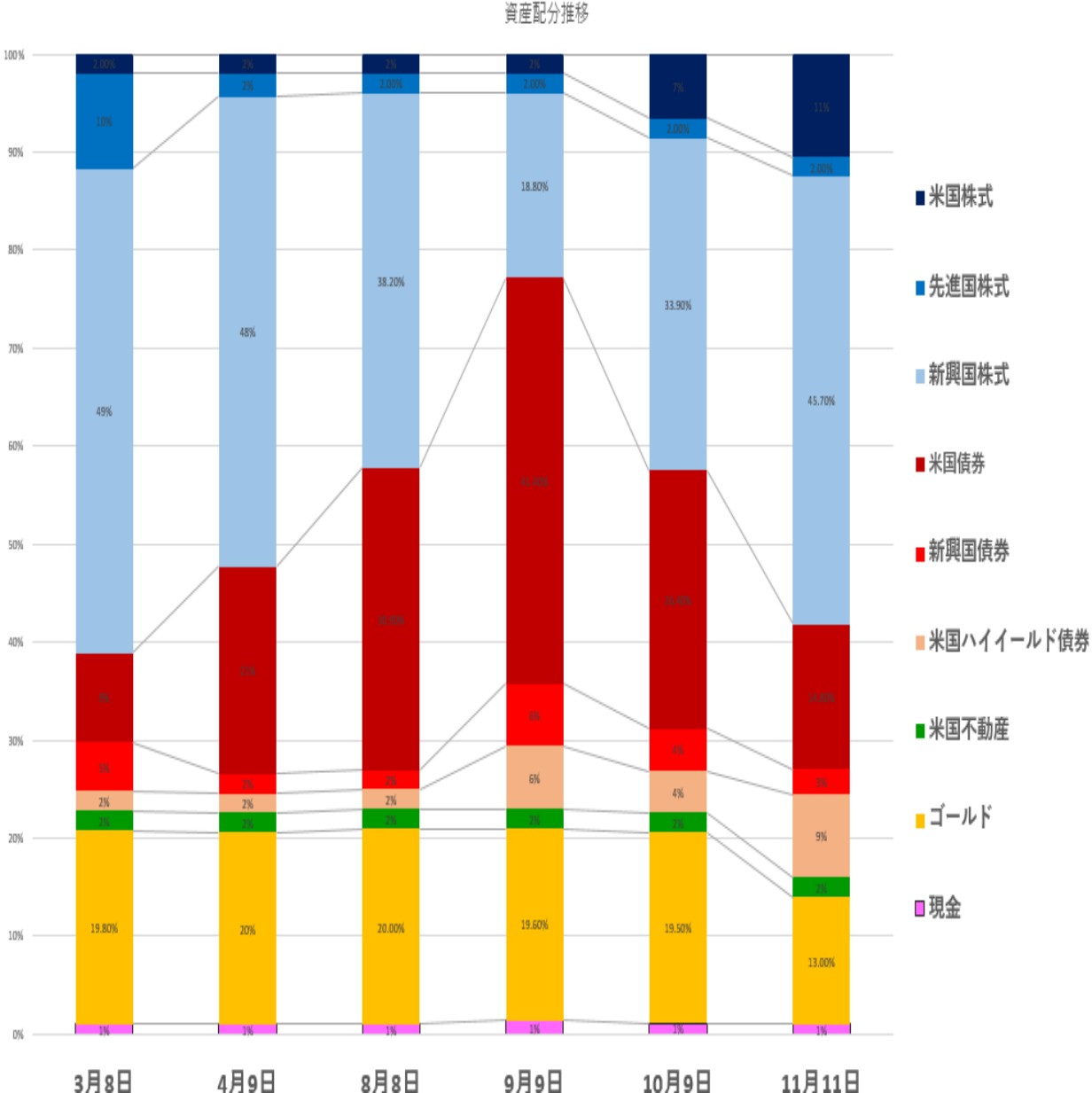

SBIラップの資産配分が変更となりました!(2023年9月9日)

20230909sbi-rap

2023年9月9日 SBIラップの資産配分に変更がありました!

新興国株式:38.2%→18.8%

米国債券:30.9%→41.4%

米国ハイイールド債券:2%→6%

新興国債券:2%→6%

ゴールド:20%→19.6%

他:2%

ということで、

トータルの株式比率が38.2%→18.8%まで低下し、

トータル債券比率が35%→53.4%まで増加しました。

となり、債券比率が急上昇しました。

記録として記載しますが、コロナショック前の2020年2月時点におけるSBIラップのロボアドを提供しているFOLIOの資産配分を確認すると

米国債券:44.2%

新興国債券:17.3%

ハイイールド債:5.7%

金:12.2%

先進国株式:10.6%

新興国株式:9.6%

ということで、トータル株式比率20.2%、トータル債券比率67.2%でしたね。

ということで、SBIラップとしてはディフェンシブターンに入ったと考えていいようです。

この要因として、債券の利回り4~5%台と高いことが主因と考えることもできますし、いやいやコロナショック直前のように早い段階でリスク回避をしている?と捉えることもできるのかもしれませ。

私は、リスク回避としてレバレッジナスダックを手放しました。

S&P500やナスダック関連の投資信託に関しては引き続きドルコスト平均法による定期積立を継続しています。

SBIラップの資産に関しては、この1週間で値動きは、ほぼありませんでした。2022年5月の購入時の金額を100%としますと現在の資産は111.35%となっています。

この1週間でS&P500は-1.27%、NASDAQは-1.34%となり、どちらも減少しました。

Fear & Greed Indexが51となり、フラットな感じです。

トピックスとしては中国政府関係者が仕事中のiPhoneの使用を禁止したことが影響をうけて、アップル株が3%以上下落しました。またハイテク銘柄のうちチップ株も下落しました。

国債利回りは徐々に低下しており落ち着きを取り戻しています。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/9/7:失業保険申請件数:216(予想234K)

来週以降の米国経済指標

2023/9/13:コアCPI(前月比8月):(予想0.2%)

2023/9/13:消費者物価指数(前月比)(8月):(予想0.5%)

2023/9/14:生産者物価指数(前月比)(8月):(予想0.4%)

SBIラップ2023年8月31日運用成績

2023年8月8日にSBIラップの資産配分がありましたが、その後は資産配分に変化はなく推移しています。

新興国株:38.2%

米国債券:30.9%

ゴールド:20%

その他:2%

資産は1週間前と比較して1.9増加%しました。2022年5月の購入時の金額を100%としますと現在の資産は111.35%となっています。

この1週間でS&P500は+2.49%、NASDAQは+3.59%となり、どちらも増加しました。

Fear & Greed Indexが56となり、やっと50を上回りましたね。

米国金利先物市場で、FRBの利上げが終了して、来年には利下げが開始されるとする見方が強まったようです。

米国労働省が9月1日に発表した雇用統計では、非労働部門雇用者数は170Kの予想に対して187Kと予想以上に増加しましたが、一方で8月の失業率は予想の3.5%に対して、3.8%と悪化しました。

9月のFOMCでの利上げが見送られるとの見方が強まり、年内に利上げが決定される確率は38%となりました。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/8/31:コアPCE物価指数(前月比)(7月):4.2%(予想:4.2%)

2023/9/1:平均時給(前月比)(8月):0.2%(予想:0.3%)

2023/9/1:失業率(8月):3.8%(予想:3.5%)

来週以降の米国経済指標

2023/9/7:失業保険申請件数:(予想228K)

SBIラップ2023年8月26日運用成績

2023年8月8日にSBIラップの資産配分がありましたが、その後は資産配分に変化はなく推移しています。

新興国株:38.1%

米国債券:31.1%

ゴールド:19.9%

その他:2%

資産は1週間前と比較して0.1%減少しました。2022年5月の購入時の金額を100%としますと現在の資産は109.2%となっています。

この1週間でS&P500は+0.9%、NASDAQは+1.62%となり、どちらも微増しました。3週ぶりの増加ですね

Fear & Greed Indexが48となり、依然として50を下回っています。

Nvidiaが決算を発表しました。AI関連の半導体の売り上げが好調で、250億ドルの自社株買いを開示しています。

中国の不動産会社「恒大集団」がニューヨーク裁判所に米連邦破産法第15条の適用を申請しました。2022年末の負債額は49兆円にまで膨らんでいました。

「恒大集団」は破産したわけではなく、債務不履行に至った現状を踏まえ、債権者に資産を差し押さえられないように「債務再編」を進めるための手続きを行ったといううイメージです。事実上は「時間稼ぎの手続き」を行ったというニュースです。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/8/24:失業保険申請件数:230K(予想240K)

来週以降の米国経済指標

2023/8/29:消費者信頼感指数(8月):(予想:324K)

2023/8/31:コアPCE物価指数(前月比)(7月):(予想:4.1%)

2023/9/1:平均時給(前月比)(8月):(予想:0.4%)

2023/9/1:失業率(8月):(予想:3.5%)

SBIラップ2023年8月19日運用成績

2023年8月8日にSBIラップの資産配分がありましたが、その後は資産配分に変化はなく推移しています。

新興国株:38.5%

米国債券:30.9%

ゴールド:19.7%

その他:2%

資産は1週間前と比較して0.53%減少しました。2022年5月の購入時の金額を100%としますと現在の資産は109.3%となっています。

この1週間でS&P500は-2.21%、NASDAQは-2.26%となり、どちらも下落しました。

Fear & Greed Indexが45となり50を下回りました。50を下回ったのは2023年3月~4月頃以降となります。

失業保険申請件数は、予想が240Kに対して239Kということで、ほぼほぼ同程度の数値となりました。失業者が少ないということは労働市場の強さを表していますので、インフレ・物価高という観点から見ると上昇が続くことが示唆されます。

フィラデルフィア連銀製造業景気指数は予想が-10に対して、実際は12ということで強い数値がでました。

8月に入って3週連続でS&P500指数は小幅な下落を続けています。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/8/17:フィラデルフィア連銀製造業景気指数(8月):12(予想-10)

来週以降の米国経済指標

2023/8/24:失業保険申請件数

2023/8/25:FRBパウエル議長発言

SBIラップ2023年8月12日運用成績

2023年8月8日にSBIラップの資産配分がありましたが、その後は変わらずの資産推移です。

新興国株:38.5%

米国債券:30.9%

ゴールド:19.7%

その他:2%

資産は1週間前と比較して0.1%減少しました。2022年5月の購入時の金額を100%としますと現在の資産は109.91%となっています。

この1週間でS&P500は-0.26%、NASDAQは-1.58%となり、どちらも下落しました。

今週は7月の消費者物価指数CPIが開示されました。3.3%の予想に対して3.2%となり、予想を下回り、株式市場に対しては良い結果となりました。

翌日8/11に7月の生産者物価指数(PPI)が開示され、市場予測が0.2%だったのに対し、実際は0.3%となりました。生産の伸びが市場予測を上回ったことで、追加利上げに関する観測が強まり、長期金上昇に伴うドル買いが予想され、ドル高、円安が加速しました。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/8/9:コアCPI(7月):0.2%(予想0.2%)

2023/8/9消費者物価指数(前年比)7月:3.2%(予想:3.3%)

2023/8/9消費者物価指数(前月比)7月:0.2%(予想:0.2%)

2023/8/11:生産者物価指数(2023/8/11):0.3%(予想:0.2%)

来週以降の米国経済指標

2023/8/17:FOFM議事録開示

2023/8/17:フィラデルフィア連銀製造業景気指数(8月):(予想-10)

SBIラップの資産配分が変更となりました!(2023年8月8日)

2023年4月9日から4カ月間、大きな変動をみせなかったSBIラップの資産配分に変更がありました!

新興国株式:49%→38.6%

米国債券:21%→30.6%

それ以外の資産配分に大きな変動はありません。

ということで、2023年4月9日からの4カ月間は新興国株へ50%の資産を配分して強気の姿勢を示していたSBIラップが、ここへきて米国債券への比率を高めるという変化を見せました。

どうなんでしょう、2023年8月1日に大手格付け会社のFitchが米国債の格付けをAAA→AA+へと引き下げたことが要因として挙げられるのでしょうか。

格付けが下がると、米国債の信頼が下がるために、米国債を保有することで得らえれる利回りが上昇することを期待したのでしょうか。

今回の変更が株価の低下を予期するものなのか、はたまた米国債のうまみが増えたことによる資産推移の変更なのかはわかりません。

SBIラップ2023年8月5日運用成績

2023年8月5日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

2023年4月9日以降、新興国株式へ49%、米国債券へ21%、ゴールドへ20%というアグレッシブな資産配分に変化はなく、強気な姿勢を崩しておりません。

資産は1週間前と比較して1.26%増加しました。2022年5月の購入時の金額を100%としますと現在の資産は109.69%となっています。

この1週間でS&P500は+1.04%、NASDAQは+2.05%となり、どちらも上昇しました。

SBIラップ2023年7月29日運用成績

2023年7月29日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

2023年4月9日以降、新興国株式へ48%、米国債券へ20%、ゴールドへ20%というアグレッシブな資産配分に変化はなく、強気な姿勢を崩しておりません。

資産は1週間前と比較して0.27%増加しました。2022年5月の購入時の金額を100%としますと現在の資産は109.57%となっています。

この1週間でS&P500は-2.26%、NASDAQは-3.07%となり、どちらも下落しました。

2023年8月1日に大手格付け会社のFitchが米国債の格付けをAAA→AA+へ引き下げたことを受けて株価が下落しました。

今後3年間で、米国における財政運営の悪化が予想されたためです。財政赤字がGDP対比で2022年が3.7%→2025年では6.9%にまで拡大すると見込んでいるためです。

S&Pが米国債の格付けを2011年にAAA→AA+へ引き下げた時は、大きな暴落が起こりましたが、今回の格下げに関してはある程度の予想がなされていたため、そこまで大きな衝撃はないものと想定されています。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/8/3:ISM非製造業指数(7月):52.7(予想52.1)

2023/8/4:非農業部門雇用者数(7月):187K(予想184K)

20203/8/4:失業率(7月):3.5(予想3.6%)

来週以降の米国経済指標

2023/8/9:コアCPI(7月):(予想0.2%)

2023/8/9消費者物価指数(前年比)7月:

2023/8/9消費者物価指数(前月比)7月:(予防:0.2%)

2023/8/11:生産者物価指数(2023/8/11)

SBIラップ2023年7月22日運用成績

2023年7月22日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

2023年4月9日以降、新興国株式へ48%、米国債券へ21%、ゴールドへ20%というアグレッシブな資産配分に変化はなく、強気な姿勢を崩しておりません。

資産は1週間前と比較して1%増加しました。2022年5月の購入時の金額を100%としますと現在の資産は108.3%となっています。

この1週間でS&P500は+0.64%、NASDAQは-0.92%となり、NSADSQが微減となりました。要因としてはテスラが3日間で13%程度下落したことが背景にあります。

ウォールストリートの一部の専門家からの意見としては、失業率が大幅に上昇するような深刻な状況が起こる可能性は低いことからリセッションお可能性が低いことを示唆しています。ゴールドマンサックスはリセッションの可能性を35%ら20%に引き下げました。バンクオブアメリカのファンドマネージャーへの調査では68%がソフトランディングであろうと予想が増え、ハードランディングの予想は21%に減少しました。

株式に関する楽観的な姿勢は続いているようです。

SBIラップ2023年7月15日運用成績

2023年7月15日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

2023年4月9日以降、新興国株式へ48%、米国債券へ21%、ゴールドへ20%というアグレッシブな資産配分に変化はなく、強気な姿勢を崩しておりません。

資産は1週間前と比較して2.26%減少しました。2022年5月の購入時の金額を100%としますと現在の資産は107.3%となっています。

この1週間でS&P500は+2.39%、NASDAQは+3.38%となり、米国の主要指数は上昇しました。

米国株は上昇トレンドを継続し、今年の高値を付けました。

CPI(消費者物価指数)が開示され、6月の結果(3%)は市場予想(3.1%)を下回りました。CPIは2022年中旬をピーク(9%)として継続的な下落傾向を示しています。CPI(コア)に関しても4.8%となり、インフレ鈍化の傾向が示されました。

とうとうインフレ上昇の目処が立ったことを好感して、株価は上昇しました。FOMCは7月の利上げは行うこと基本シナリオとしていますが、それ以降の利上げについては、打ち止めとなるかもしれせん。これにより、長期にわたって行われてきたFOMCによる利上げが終了となる見込みです。

直近1週間のおもな経済指標(Investing.comカレンダー)

2023/7/20:フィラデルフィア連銀製造業景気指数(7月):-13.5(予想:-10)

来週以降の米国経済指標

2023/7/27:FOMC声明

2023/7/27:政策金利発表:)(予想5.5%)

20203/7/27:国内総生産(前期比)(Q2):(予想1.8%)

SBIラップ2023年7月8日運用成績

2023年7月7日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

2023年4月9日以降、新興国株式へ48%、米国債券へ21%、ゴールドへ20%というアグレッシブな資産配分に変化はなく、強気な姿勢を崩しておりません。

資産は1週間前と比較して0.4%増加しました。2022年5月の購入時の金額を100%としますと現在の資産は109.7%となっています。

この1週間でS&P500は-1.19%、NASDAQは-0.93%となり、米国の主要指数は下落しました。

2023年6月の雇用統計において、非農業部門雇用者数は前月比で+20.9万人にとどまり、市場予測をしたまわりました。また失業率は0.1%低下して3.6%でした。

7月開催予定のFOMCによるFF金利に関しては5.25-5.5%となる確率が92%まで上昇しています。また9月開催予定のFOMCによるFF金利上昇に関しても5.5%以上となる確率が94%程度まで上昇しており、金利上昇が継続する見通しとなっています。

直近1週間のおもな経済指標(Investing.comカレンダー)

7/6:ISM非製造業指数(6月):53.9(予想54.1)

7/7:失業率(6月):3.6%(予想3.7%)

来週以降の米国経済指標

7/12:コアCPI(前月比)(6月):(予想0.3%)

7/12:消費者物価指数(前月比)(6月):(予想0.3%)

7/12:消費者物価指数(前年比)(6月)

SBIラップ2023年7月1日運用成績

2023年7月1日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

2023年4月9日以降、新興国株式へ49%、米国債券へ20%、ゴールドへ20%というアグレッシブな資産配分に変化はなく、強気な姿勢を崩しておりません。

資産は1週間前と比較して0.9%増加しました。2022年5月の購入時の金額を100%としますと現在の資産は109.3%となっています。

この1週間でS&P500は2.38%、NASDAQは1.92%となり、米国の主要指数は上昇しました。NASDAQよりもS&P500の方が上昇幅が大きいことから、広い範囲のセクターが上昇したことをがうかがえます。

米連邦準備制度理事会(FRB)が注視している指標の個人消費支出指数(PCE)が示され、4月の4.3%に対し5月は3.8%と低下し、食品とエネルギーを除いたコアPCE指数も4月の0.4%から0.3%へと低下しました。

米国のインフレが冷え込んでいる兆候が示されたことを受けて投資家の購買意欲が上昇し株価が押し上げられたことが示唆されます。(TradingView)

アップルの時価総額が3兆ドルの大台を突破しました。

直近1週間のおもな経済指標(Investing.comカレンダー)

6/27:消費者信頼感指数(6月):109.7(予想:104)

6/30:個人消費支出価格指数コア:4.6%(予想4.7%)

6/30:コアPCE物価̪指数(前月比)(5月):0.3%(予想0.4%)

来週以降の米国経済指標

7/6:FOMC議事要旨

7/6:ISM非製造業指数(6月):(予想50.5)

7/7:失業率(6月):(予想3.7%)

SBIラップ2023年6月24日運用成績

2023年6月24日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

2023年4月9日以降、新興国株式へ49%、米国債券へ20%、ゴールドへ20%というアグレッシブな資産配分に変化はなく、強気な姿勢を崩しておりません。

資産は1週間前と比較して0.4%増加しました。2022年5月の購入時の金額を100%としますと現在の資産は108.3%となっています。

この1週間でS&P500は-1.44%、NASDAQは-1.49%となり、米国の主要指数は下落しました。全セクターが下落しており、公共事業が最も大きな下落となりました。

今週はパウエルFRB議長の議会証言がありましたが、パウエル議長は利上げの拡大を示唆し、中央銀行が慎重に進めることを提言しました。

株価指数は5週連続続いた連勝がストップし、S&P500は1.4%の下落となりました。

直近1週間のおもな経済指標(Investing.comカレンダー)

6/22:パウエル氏議長証言:引き続き利上げの拡大を示唆

6/22:失業保険申請件数:264K(予想:260K)

来週以降の米国経済指標

6/27:消費者信頼感指数(6月):(予想:104)

6/28:パウエル議長発言

6/30:コアPCE物価̪指数(前月比)(5月):(予想0.4%)

SBIラップ2023年6月17日運用成績

2023年6月17日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

2023年4月9日以降、新興国株式へ49%、米国債券へ20%、ゴールドへ20%というアグレッシブな資産配分に変化はなく、株式は右肩上がりに上昇を続けています。

資産額は1週間前と比較して1.8%増加しました。2022年5月の購入時の金額を100%とします107.9%となっています。。

この1週間でS&P500は+2.18%、NASDAQは3.65%となり、NASDAQを中心とした上昇局面は継続といった感じです。

今週はFOMCがあり、市場の予想通り利上げの休止が発表されました。2022年3月以降連続して上昇していた利上げ局面が一旦の休止を迎えました。株式市場としては歓迎ムードですね。ただし、7月に再度の利上げが示唆されましたので、FOMCの利上げについては来月以降の動向に注目です。

2023年末の政策金利見通しは5.5~5.75%と開示されています。

5月の失業率は上昇したものの3.7%と低水準でした。さらに25歳~54歳の労働人口は増加していることと、求人数の減少が確認されたことから、労働力の供給と需要のバランスが改善しつつあることが開示され、インフレ懸念が減少しています。

5月の消費者物価指数は前年比で4%、コアCPIは5.3%となり、軽減しています。

株式市場はS&P500が2022年10がtの安値から20%上昇したことを受けて、強気相場に突入しています。

この強気相場がどこまで続くかは、まったくわかりませんが、SBIラップの資産配分の変更タイミングを参考にしていく所存です。

SBIラップ2023年6月10日運用成績

2023年6月10日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。ざっくり振り返りますと、2023年4月9日に新興国株式へ49%、米国債券へ20%、ゴールドへ20%というアグレッシブな資産配分を行って以降、株式は右肩上がりに上昇を続けています。

資産額は1週間前と比較して2.18%増加しました。

この1週間でS&P500は+0.41%、NASDAQは-0.01%となり、AI関連セクターを中心としてNASDAQの上昇局目は一旦落ち着きを見せた感じです。

今週は特に大きな経済指標の公開はありませんでした。来週はコアCPIやFOMC声明、政策金利発表と重要指標が立て続けに開示されますので、株価の変動はそれらの指標がでるまで一旦は様子見といったところでしょうか。

直近1週間のおもな経済指標(Investing.comカレンダー)

6/5:ISM非製造業指数:50.3(予想51.8)

来週以降の米国経済指標

6/13:コアCPI(前月比)(5月):(予想0.4%)

6/13:消費者物価指数(前月比)(5月):(予想0.3%)

6/13:消費者物価指数(前年比)(5月):

6/14:生産者物価指数(前月比)(5月):(予想0.2%)

6/15:FMOC経済見通し

6/15:政策金利発表

SBIラップ2023年6月3日運用成績

2023年6月3日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して0.6%減少しました。

この1週間でS&P500は+1.89%、NASDAQは+1.73%と3週連続で続伸となりました。米国連邦政府の借金限度額を定める「債務上限問題の適用」は2025年1月まで

停止する法案が賛成多数で可決しました。そのため、米国債のデフォルト(債務不履行)回避が確実となり、マーケットに安堵感が広がりました。

米国の先月の非農業部門就業者数が19万人の予想に対して33万9000人とおおきなのびをみせました。以前として人手不足が続いていることが示されました。

一方の失業率は0.3%悪化して3.7%となりました。徐々に増加傾向にはある者の、4%以下の水準が続いています。

労働者の平均時給は前年比で4.3%上昇しておりますので、6月のFRBでは再度利上げが行われるかがポイントの一つとなりそうです。

直近1週間のおもな経済指標(Investing.comカレンダー)

6/1:ISM製造業購買担当景気指数:46.9(予想47)

6/2:平均時給(前月比)(5月):0.3%(予想0.4%)

6/2:失業率(5月):3.7%(3.5%)

来週以降の米国経済指標

6/5:ISM非製造業指数:(予想51.8)

SBIラップ2023年5月26日運用成績

2023年5月26日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して0.3%減少しました。

この1週間でS&P500は+0.33%、NASDAQは+3.41%と2週連続でハイテクを中心として大きな伸びを見せました。この要因としてはNVDAが24%上昇したことが要因で、AI関連銘柄が上昇が要因となっています。

この1週間の経済指標としては、国内総生産が1.1%の予想に対して1.3%、GDP物価指数(前期比)が4%の予想に対して4.1%とインフレが小幅な伸びを示した結果がでまた(1~3月のデータです)景気の底堅さが示された結果となりました。

失業保険申請件数は250Kの予想に対して229Kといことで、まだまだ労働市場が強いことを示しています。

直近1週間のおもな経済指標(Investing.comカレンダー)

5/25:FOMC議事要旨:「追加利上げの確実性が低下した」でおおむね合意

5/26:コアPCE物価指数(前月比)4月:0.4%(予想0.3%)

来週以降の米国経済指標

6/1:ISM製造業購買担当景気指数:(予想47)

6/2:平均時給(前月比)(5月):(予想0.4%)

SBIラップ2023年5月19日運用成績

2023年5月19日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して1.66%増加しました。

この1週間でS&P500は+1.68%、NASDAQは+3.41%とハイテクを中心として大きな伸びを見せました。

株価の強気相場がいつまで続くかはわかりませんが、SBIラップの変化に注視しながら株価の下落局面を警戒していこうと思います。

この要因としては、ケビンマッカーシー下院議員が「早ければ来週にも債務上限に関する協定を採決する可能性がある」と述べ、米国の債務上限問題に関する不安が軽減したことにより株価が大きく伸びたことが背景にあるようです。

失業保険申請件数は予想245000に対して242000と低い数字となり、労働市場が依然として強い状態です。利上げ継続が示唆されるかもしれません。

中古住宅販売指数は若干ですが予想よりも低い数字となりました。

上記のことから、株価、金利ともに大きな上昇する一週間となりました。(金利が上昇していますので債券は低下しています)

直近1週間のおもな経済指標(Investing.comカレンダー)

5/16:コア小売り売上高(前月比)(4月):0.4%(予想0.4%)

5/18:フィラデルフィア連銀製造業景気指数(5月):-10.4(予想ー19)

5/20:パウエル議長発言

来週以降の米国経済指標

5/25:FOMC議事要旨

5/26:コアPCE物価指数(前月比)4月:(予想0.3%)

SBIラップ2023年5月13日運用成績

2023年5月13日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して-1.66%と減少していました。

この1週間でS&P500は-0.25%、NASDAQは+0.66%と小幅な値動きでした。

米国の4月の消費者物価指数は前年比+4.9%となり、前月(3月)は+5%を下回り、予想(5%)を下回りました。

そのためマーケットはドル安で推移しました。コア指数に関しては前年比+5.5%となり、前月の+5.6%を下回り、市場の予想通りでした。

4月のエネルギーが前年比で-5.1%であり、全体を大きく押し下げた要因となりました。

エネルギーや中古車価格が低下している一方で、家賃を含めたサービス価格は前月比で上昇率は緩やかになっているものの、上昇が続いてます。

賃金上昇は引き続き上昇が続いてます。

直近1週間のおもな経済指標(Investing.comカレンダー)

5/10:コアCPI(前月比)4月:0.4%(予想0.4%)

5/10:消費者物価指数(前月比)4月:0.4%(予想0.4%)

5/10:消費者物価指数(前年比)4月:4.9%(予想5%)

5/11:生産者物価指数(前月比)4月:0.2%(予想0.3%)

来週以降の米国経済指標

5/16:コア小売り売上高(前月比)(4月):(予想0.4%)

5/18:フィラデルフィア連銀製造業景気指数(5月):(予想ー19)

5/20:パウエル議長発言

SBIラップ2023年5月6日運用成績

2023年5月6日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して3.4%増加していました。

この1週間でS&P500は-0.8%、NASDAQは+0.1%と小幅な値動きでした。

FOMCにて、「いくらかの追加的な引き締めが適切」という文言が削除されたことで、「利上げ打ち止めの可能性」がマーケットで示唆されました。

追加利上げに関しては、毎回のFOMC会合で検討することになりました。

パックウェストバンク、ウェストアライアンスバンク、ザイオンズバンクあたりの地方銀行の株価が大きくさがり、地方銀行の資金流出が懸念材料と言われています。

GAFAMの決算がいずれも予想を上回っていたためNASDAQ銘柄を中心に値上がりが期待されます。

直近1週間のおもな経済指標(Investing.comカレンダー)

5/4:FOMC声明

5/4:政策金利発表:5.25%

5/5:失業率:3.4%(予想3.6%)

5/5:平均時給(前月比)4月:0.5%(予想0.3%)

来週以降の米国経済指標

5/10:コアCPI(前月比)4月:(予想0.4%)

5/10:消費者物価指数(前月比)4月:(予想0.4%)

5/10:消費者物価指数(前年比)4月:(予想5%)

5/11:生産者物価指数(前月比)4月:(予想0.3%)

SBIラップ2023年4月29日運用成績

2023年4月29日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して1%減少していました。

この1週間でS&P500は+0.09%、NASDAQは+1.84%と推移しました。比較的上下動の大きな1週間でした。

この1週間、ファーストリパブリックが4月25日に株価が50%減少し、その後も下落が続いたため、1週間で株価が75%減少しました。

市販決算の結果が期待外れだったため、銀行への信用不安が再燃し、資金が流出したことが要因です。」

米穀物価指数(GDP)は2%の予想に対して、実際は1.1%の上昇でした。GAFM決算が思った以上の高い売上高を上げていたため株価上昇の要因と考えられます。

直近1週間のおもな経済指標(Investing.comカレンダー)

国内総生産(前期比):1.1%(予想:2%)

コアPCE物価指数(前月日):0.3%(予想0.3%)

来週以降の米国経済指標

5/4:FOMC声明

5/4:政策金利発表

5/5:失業率

SBIラップ2023年4月22日運用成績

2023年4月22日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して0.8%増加していました。

この1週間でS&P500は-0.06%、NASDAQは-0.62%ということで、ほぼ横ばいの1週間でした。

米国4月製造業PMI速報値が予外に拡大を示し50台を回復したことに加えて、サービス業PMI速報値も前月からの悪化予想を覆すような高水準となった結果をうけ、FRBの早期利上げ停止に対する期待が後退したことが株価軟調の一因と報じられています。

直近1週間のおもな経済指標(Investing.comカレンダー)

4/20:フィラデルフィア連銀製造業景気指数(4月):-31.3(予想-19.2%)

SBIラップ2023年4月15日運用成績

2023年4月16日のSBIラップ資産比率は2023年4月9日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して1.6%増加していました。

この1週間でS&P500は+0.79%、NASDAQは+0.16%ということで微増でした。

この1週間はコアCPI、コアPPIが開示されましたが、いずれも市場予想を下回り、伸びは鈍化しています。

これまでは、帰属家賃とサービスが前年比で高い伸びを示していましたが、ここへきて帰属家賃の伸びが落ち着きを見せ、サービスに関してもピークアウトしつつあることが示唆されます。

これによりインフレ懸念がある程度、緩和したかも?と市場は織り込みを始めています。

市場予想としては5月のFOMCでは依然として利上げ実施の見方が優勢です。

SBIラップの2023年3月サマリ―が公開されましたので、以下に概要を記します

米国市場

S&P500はFRBが利上げペースを加速する可能性を示したことや、米シリコンバレーバンクの経営破綻が原因で下落したが、米大手銀行が支援策を検討するとの情報が出たため、金融不安が和らぎ、景気敏感株の買い戻しがあり小幅な推移となりました。

後半にはSVBの破綻処理が順調に進み、支援策が検討されていることから金融不安に対する過度な警戒感が後退し、株価は上昇基調となり、最終的に前月末比で+3.50%となりました。

先進国市場

TOPIXは中国の景気回復に対する期待から1年5ヵ月ぶりの高値を記録したが、その後はSVBの経営破綻による金融不安への警戒感から大きく下落し、下旬になって金融不安が和らぎ上昇基調となり、最終的に前月末比で+0.51%となりました。

一方、ストックス欧州600指数はSVBの経営破綻による金融不安への警戒感から大きく下落したが、下旬には金融不安に対する過度な警戒感が後退し上昇基調となった。最終的に前月末比で-0.70%となりました。

新興国市場

中国の株式市場では、上海総合指数が7か月ぶりの高値でスタートしましたが、FRBが利上げペースの加速及び利上げ長期化の可能性を示したことや欧米で発生した金融不安の影響を受けて下落しました。

金融システム不安が払拭された後も、米中対立懸念により上昇に重い展開となり、最終的に前月末比で-0.20%となりました。一方、インドの株式市場では、SENSEXは上旬に小幅に上昇し、中旬には世界の株式市場が下落した影響を受けて軟調に推移しました。その後は横ばいとなり、最終的に前月末比で+0.04%となりました。

ドル円・債券

3月上旬にはドル・円為替相場が137円台まで円安ドル高となりましたが、その後は欧米の金融不安を背景としたリスク回避の円買いや日米金利差の縮小により円高ドル安となり、130円を割る場面もありました。

米国10年債利回りは、同時期に4%台に達しましたが、金融不安の影響を受けて低下し、3月のFOMCで0.25%の利上げが決定されました。なお、3月中には10年債利回りが最も低くなる局面もありました。

直近1週間のおもな経済指標(Investing.comカレンダー)

4/12:コアCPI(前月比):0.4%(予想0.4%)

4/12:消費者物価指数前月比(3月):0.1%(予想0.3%)

4/12:消費者物価指数前年比(3月):5%(予想5.2%)

4/13:FOMC議事要旨

4/13:コアPPI(前月比)(3月):-0.5%(予想0.2%)

来週以降の米国経済指標

4/20:フィラデルフィア連銀製造業景気指数(4月):(予想0.4%)

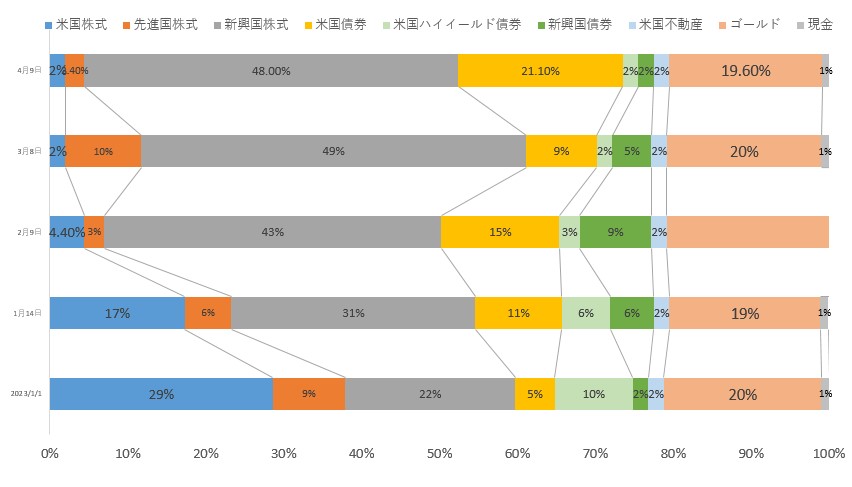

SBIラップ2023年4月9日運用成績

SBIラップの資産配分が変更となりました。

先進国株式10%→2.4%

新興国株式49%→48%

米国債券9%→21%

新興国債券5%→2%

sbi-rap-2023-4-9

先進国株式比率をさげて、米国債券の比率を上げました。

債券比率を高めたということは、景気後退リスクを加味したためでしょうか。はたまた利上げ上昇が一段落したと考えて、債券が下落するリスクが低下したと捉えたためでしょうか。

SBIラップ2023年4月8日運用成績

2023年4月8日のSBIラップ資産比率は2023年3月8日と比較して、大きな変化はありませんでした。直近1カ月間、新興国株式の保有比率が50%で維持した状態となります。リスクオン継続という判断のようです。

資産額は1週間前と比較して0.2%増加していました。

この1週間でS&P500は-0.05%、NASDAQは-0.91%ということで小幅な値動きでた。

2月のJOLT求職が公開され、予想の10.4Mに対して、結果は9.93Mでした。求職数は2022年7月以降徐々に低下しており、インフレ懸念から考えると良いニュースと言えます。

労働市場に関して、売り手市場の現状が緩和されることがインフレを抑制することにつながります。

直近1週間のおもな経済指標(Investing.comカレンダー)

4/3:ISM製造業購買担当者景気指数(3月):46.3(予想47.5)

4/5:ADP非農業部門雇用者数(3月):145K(予想205K)

4/5:ISM非製造業指数(3月):51.2(予想54.5)

4/7:非農業部門雇用者数(3月):236K(予想238K)

4/7:失業率(3月):3.5%(予想3.6%)

来週以降の米国経済指標

4/12:コアCPI(前月比):(予想0.4%)

4/5:消費者物価指数前月比(3月):(予想0.3%)

4/5:消費者物価指数前年比(3月):(予想5.2%)

4/7:FOMC議事要旨

4/7:コアPPI(前月比)(3月):(予想0.2%)

SBIラップ2023年4月1日運用成績

2023年4月1日のSBIラップ資産比率は2023年3月8日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して2.2%増加しました。

この1週間でS&P500は+3.33%、NASDAQは+3.13%と株価は上昇しました。

今週は、国内総生産が2.6%ということで、経済の強さがうかがえます。失業保険申請件数が若干高めとなっていますので、3月の失業率には注意が必要かと思います。

前月比の2月コアPCEは0.3%ということで、市場予測よりも低い値とのありました。インフレの鈍化が示唆されます。

直近1週間のおもな経済指標(Investing.comカレンダー)

3/28:消費者信頼感指数(3月):104.2(予想101)

3/30:国内総生産(前期比)(Q4):2.6%(予想2.7%)

3/30:失業保険申請件数:198K(予想196K)

3/31:コアPCE物価指数(前月比)(2月):0.3%(予想0.4%)

来週以降の米国経済指標

4/3:ISM製造業購買担当者景気指数(3月):(予想47.5)

4/5:ADP非農業部門雇用者数(3月):(予想205K)

4/5:ISM非製造業指数(3月):(予想54.5)

4/7:非農業部門雇用者数(3月):(予想238K)

4/7:失業率(3月):(予想3.6%)

SBIラップ2023年3月25日運用成績

2023年3月25日のSBIラップ資産比率は2023年3月8日と比較して、大きな変化はありませんでした。

資産額は1週間前と比較して0.2%増加しました。

この1週間でS&P500は+1.46%、NASDAQは+1.78%と株価は上昇しました。

3月22日に米連邦準備制度理事会(FRB)はFOCMにて0.25%の利上げ(政策金利の引き上げ)を決定しました。これにより、FF金利の誘導目標が4.75~5%となりました。

パウエル議長は、年内の利下げは想定していないことを強調し、インフレへの警戒感を緩めない姿勢を示しました。一方で、銀行の破綻といった金融ショックが生じた場合には、迅速な対応をおおなう姿勢を示しています。

直近1週間のおもな経済指標(Investing.comカレンダー)

3/23:政策金利発表:0.25%金利引き上げ(FF金利の誘導目標が4.75~5%)

3/23:FOMC記者会見:年内の利下げは想定していない。追加の金融引き締めが適切

3/23:失業保険申請件数:191K(予想:199K)

来週以降の米国経済指標

3/28:消費者信頼感指数(3月):(予想101)

3/30:国内総生産(前期比)(Q4):(予想2.7%)

3/30:失業保険申請件数:(予想196K)

3/31:コアPCE物価指数(前月比)(2月):(予想0.4%)

SBIラップ2023年3月18日運用成績

2023年3月18日のSBIラップ資産比率は2023年3月8日と変化はありませんでした。

資産額は1週間前と比較して3.9%減少しました。

米国の継続的な金利上昇の影響により債券の価格が下落し、資産価値が減少して債務超過同然の状況に至ったことを受け、中堅銀行であるシリコンバレー銀行が経営破綻に至りました。さらに、資産規模で全米29位のシグネチャー銀行も同様の経緯で経営破綻しました。

一部報道では、リーマンショックの再来か?とも報じられましたが、FRBは金融危機を回避するためFDIC(米連邦預金保険公社)を通じて銀行の預金は全額保護されることを発表しました。

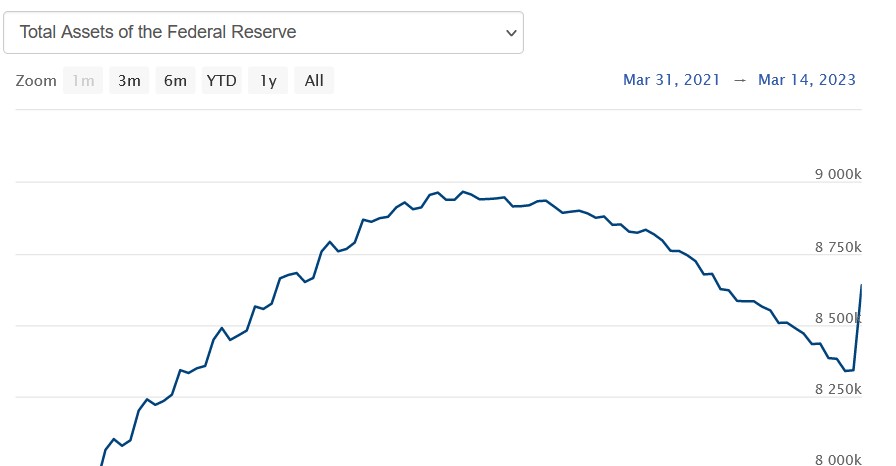

上記の銀行破綻からリスク回避までの流れに加え、FRBがこれまで引き締めを続けていたバランスシートを1週間で3000億ドル増加させました。

これまで金融引き締めを続けていたFRBが、一転して量的緩和に含み切ったことで、株価が上昇へ転じました。

frb-balance-sheet3-18

CPIやPPIは市場予想通りとなり株価に大きな変動はありませんでした。

失業件数は依然として予想より低い状態ですので、雇用が強い状態が続いてます。

直近1週間のおもな経済指標(Investing.comカレンダー)

3/14:コアCPI(前月比)2月:0.5%(予想:0.4%)

3/14:消費者物価指数(前年比)(2月):6%(予想6%)

3/14:消費者物価指数(前月比)(2月):0.4%(予防0.4%)

3/15:生産者物価指数(前月比)(2月):-0.1%(予想0.3%)

3/16:失業保険申請件数:192K(予想205K)

来週以降の米国経済指標

3/23:政策金利発表

3/23:FOMC記者会見

3/23:失業保険申請件数:(予想:199K)

SBIラップ2023年3月11日運用成績

2023年3月11日のSBIラップ資産比率は2023年3月8日と変化はありませんでした。

依然として、新興国株式比率が49%と高い状態が維持されています。

資産額は1週間前と比較して0.3%増です。

この1週間でS&P500は-4.62%、NASDAQは-3.76%と株価は下落しました。

仮想SBIラップと称して、SBIラップにロボットアドバイザーを提供しているFOLIOの過去データを用いた資産バックテストを実施しました。

youtubeを添付いたします。

直近1週間のおもな経済指標(Investing.comカレンダー)

3/8~3/9:FRBパウエル議長証言:3月のFOMC会合での金利政策に関しては何も決まっていない

1カ月前には、ハト派よりな発言が散見されていましたが、最新の経済データは予想を上回る強さであるとして、政策金利の水準を従来の予想よりも高くなる可能性が示唆されました。

3/10:非農業部門雇用者数(2月):311K(予想205K):雇用は依然として強いままです。

3/10:失業率(2月):3.6%(予想3.4%)失業率は微増です。4%を超えることがあれば注意喚起

来週以降の米国経済指標

3/14:コアCPI(前月比)2月:(予想:0.4%)

3/14:消費者物価指数(前年比)(2月):(予想6%)

3/14:消費者物価指数(前月比)(2月):(予防0.4%)

3/15:生産者物価指数(前月比)(2月):(予想0.3%)

3/16:失業保険申請件数:(予想205K)

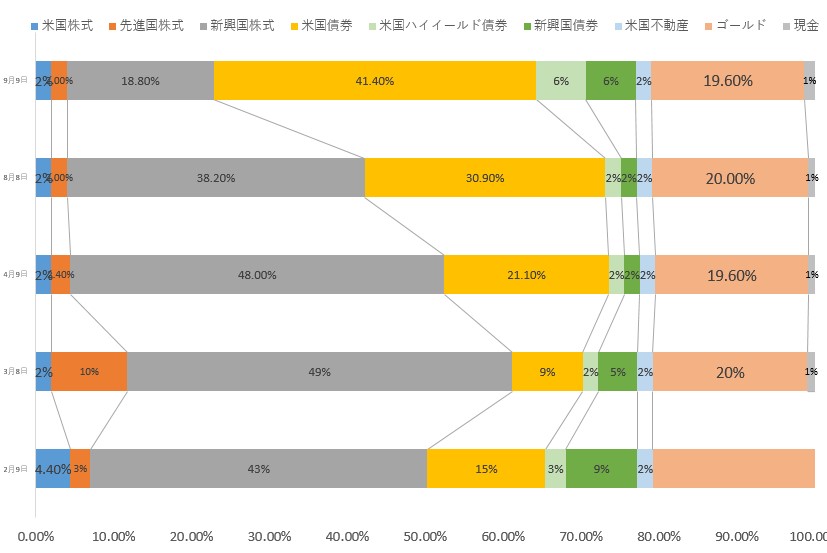

SBIラップ資産配分に変更あり!2023年3月日運用成績

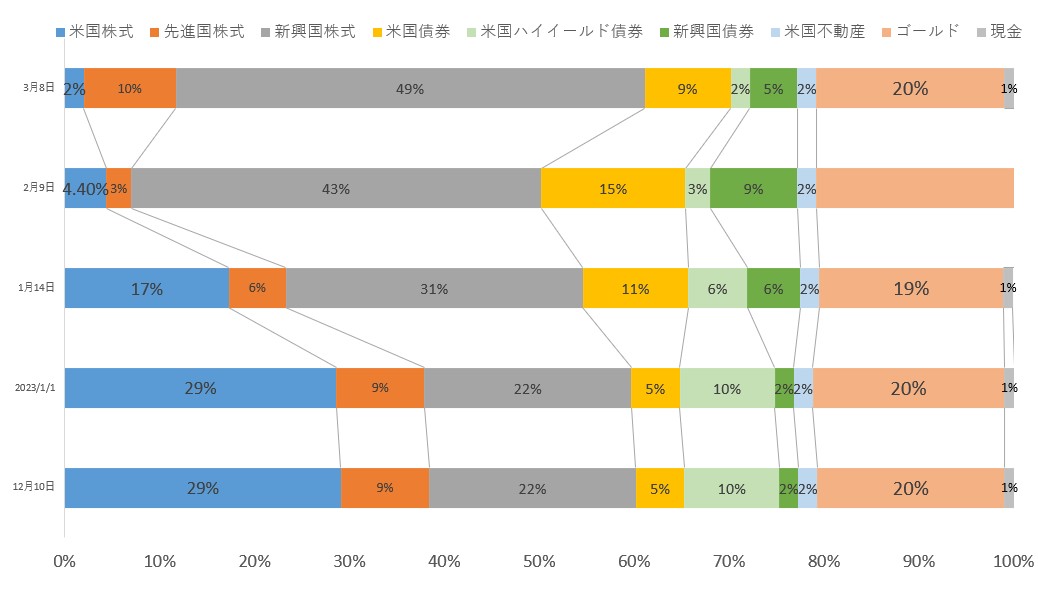

SBIラップの資産配分に変更がありましたので記載します。

sbi-rap -2023-3-8

米国への投資を減少させて、新興国へのう投資をグッと増やした印象です。

過去に、新興国株式を49%も保有したことは無かったと記憶しております。中国経済への期待というところでしょうか。

米国株式:4.4%→2%

先進国株式:3%→10%

新興国株式:43%→49%

米国債券:15%→9%

SBIラップ2023年3月4日運用成績

20233月4日のSBIラップ資産比率は2023年2月9日と変化はありませんでした。

資産額は1週間前と比較して0.75%増です。

この1週間でS&P500は1.93%、NASDAQは2.71%と株価は上昇しました。

ボスティック総裁が3月22日の利上げは0.25%を断固として指示すると述べたことを受けて?株価は上昇しました。

ただし、ボスティック氏の発言で株価を押し上げたかどうかはわかりません。

SBIラップの資産配分と同じタイミングで、自分が保有している株・債券をリバランスしていったら、利益が出るかどうかをバックテストにて検証しました。

SBIラップのAIについて動画を作成しました

SBIラップのAIがどのような情報をもとに投資判断を行っているかについて、わかる範囲ではありますが動画にまとめました。

SBIラップ2023年2月25日運用成績

2023年2月25日のSBIラップ資産比率は2023年2月9日と変化はありませんでした。

資産額は1週間前と比較して1%減です。

この1週間でS&P500は-2.85%、NASDAQは-3.39%と株価は低迷しました。

米国の個人消費支出(PCE)物価指数が開示されました。

PCE総合:市場予想が4.9%であったのに対して、1月結果は5.4%

PCEコア:市場予想4.3%であったのに対して、1月結果は4.7%

いずれも市場予想を大きく上回りました。これを受けて米国株は発表直後から下落しています。

購買威力は依然として強いままであり、インフレ圧力が低下するのは、しばらく先かもしれません。

インフレに関しての情報を整理しました。良かったらご覧ください

次期日銀総裁の植田和男氏が国会で所信聴取を行い「日銀が行っている金融政策は適切。金融緩和を継続し、企業が賃上げできる環境を整える」ことを表明しました。2%の物価目標に関しては「持続的・安定的に達成するには時間がかかる」と説明しました。

直近1週間のおもな経済指標(Investing.comカレンダー)

2/23:FOMC議事録要旨公開:ほぼ全員が0.25%の利上げが適切と判断しつつ、数人の当局者は0.5%の利上げを指示

2/24:コアPCE物価指数(前年比)(1月):4.7%(予想4.3%)

2/24:PCE物価指数(前年比):5.4%(予想4.9%)

2/25:新築住宅販売戸数(1月):670K(予想619K)

個人消費支出、新築住宅販売戸数ともに増加しており、購買意欲が続伸しています。需要>供給となるとインフレ率の上昇につながるおそれあり

来週以降の米国経済指標

3/1:消費者信頼感指数(2月):(予想108.5)

3/4:ISM非製造業指数(2月):(予想54.5)

2022年4月以降の下落相場におけるSBIラップのディフェンス力について動画を公開しました

2022年4月以降の下落相場期間中におけるSBIラップの資産配分を観察して、SBIラップのディフェンス力に関する動画をyoutubeに公開しました。

不動産資産の買い付け・手放すなすタイミングや、ゴールドの資産配分を20%まで上昇させたタイミングはS&P500と比較してディフェンス力の高さを伺えしえる内容となっております。

SBIラップ2023年2月18日運用成績

2023年2月18日のSBIラップ資産比率は2023年2月9日と変化はありませんでした。

資産額は1週間前と比較して1%増です。

生産者物価指数が市場予想を上回ったことでインフレが鈍化する期待感が弱まりました。

セントルイス連銀総裁が3月に「0.5%の利上げ」を示唆したことも株価に水を差しました

この1週間でS&P500は-0.19%、NASDAQは+0.48%と小幅な値動きとなりました

直近1週間のおもな経済指標(Investing.comカレンダー)

2/14:コアCPI(前月比)(1月):0.4%(予想0.4%)

2/14:消費者物価指数(前月比)(1月):0.5%(予想0.5%)

2/14:消費者物価指数(前年比)(1月):6.4%(予想6.2%)

2/15:コア小売売上高(前月比)(1月):2.3%(予想0.8%)

2/15:小売売上高(前月比)(1月):3%(予想1.8%)

2/16:生産者物価指数(前月比)(1月):0.7%(予想0.4%)

来週以降の米国経済指標

2/23:FOMC議事録要旨公開

2/24:コアPCE物価指数(前月比)(1月):(予想0.4%)

2/25:新築住宅販売戸数(1月):(予想619K)

SBIラップの株式・債券保有比率をyoutube動画にアップしました(2023/2/12)

SBIラップの株式や債券の保有率をずっとフォローしておりました、その推移をyoutube動画にアップロードしてみました。

動画のコンセプトとしてはSBIラップの株式の保有率をフォローし続けると、短期での株価上昇の恩恵を受ける指標となるか?という点でございます。

何かの足しになれば幸いです。

SBIラップのマンスリーレポートが公開され、新興国株式の保有率が上昇した理由として、中国のゼロコロナ政策が終了したので経済活動が再開したことを好材料と受け取ったことを挙げていました。上海総合指数は2023年1月の上昇幅が+5.38%でした(米国は+6.17%)

当ホームページは、あくまで薬についてのホームページでございますが、以下の動画は「投資家が趣味の黄色ねこ」という名前で作成しております。

米国債務上限問題について

米国政府は31兆円4000億ドルをこえる借金があります。現在の状態では、債務不履行となってしまうため、それを回避するためには債務上限を引き上げる必要があります。

米国政府は国際を発行して債務上限を引き上げて、現状を回避したいわけですが、現在米国議会は上院が民主党、下院が共和党のねじれ議会状態にあり、スムーズに合意が得られるとは思えず、駆け引きが行われることが予想されます。

過去をさかのぼると、2011年8月に、同様の事例で債務上限を引き上げた際に、民間の格付け会社(S&P社)が米国債の信用格付け引き下げを発表し、経済混乱を招いた事例があります。当時、ダウは1カ月で18%下落し、ドル円は81円→76円代まで円高に傾きました。(米国債の格付けが引き下げられたことで、ドルの信用が低下したため)

2021年12月16日に、米国債務上限が31兆4000億ドルに設定されたのですが、現在はそれを超える債務をかかえています。

ねじれ国会の時に、米国債務上限問題が過熱します。米国がデフォルトとなるわけにはいかないため、l結果的には茶番劇として取り扱われて、債務上限が引き上げられるわけですが、米国株の上昇に関しては足かせとなる見通しです。

日本の日銀総裁:2月10日に植田和男氏を起用へ

岸田総理は黒田総裁の任期満了後の次期総裁として植田和男氏の起用を明らかとしました。任期はこの先5年間です。

岸田総理は日銀総裁について「主要国の中央銀行トップとの緊密な連携があり、内外の市場関係者への質の高い発信力が重要」としており、植田氏を指名しました。

植田氏は金融緩和対策について理解があるとの見方が強いようです。植田氏の金融政策への考えは中立との見方が高く、住宅ローン金利などを中心し金利上昇を推し進めることがNHKで報道されていました。異次元の金融緩和からの脱却が焦点となりそうです。

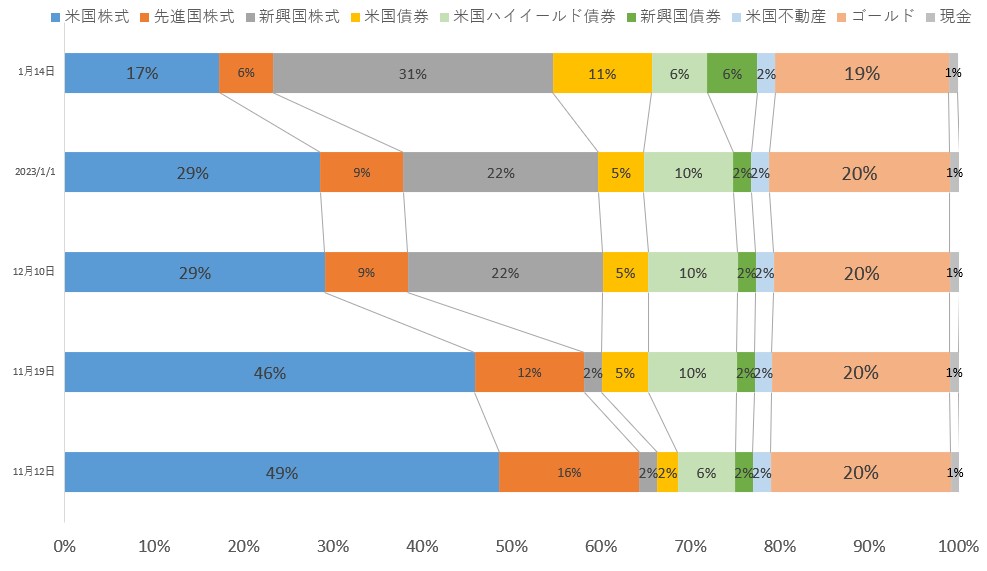

米国株保有比率が4.4%!SBIラップ2023年2月9日運用成績(2023/02/9)

SBIラップの米国株保有率が大幅に低下しました。

sbi-rap-20230209

米国株式:17%→4.4% 減少

先進国株式:6%→3% 減少

新興国株式:31%→43% 増加

米国債券:11%→15% 増加

株式保有率:55%→50% 減少

債券保有率:23%→27%

資産額は1週間前と比較してー0.4%です。

米国株式は減少していますが、新興国株保有率が過去最高の43%まで上昇しました。

直近1週間のおもな経済指標(Investing.comカレンダー)

2/8:FRBパウエル議長発言:投資家が予想していたよりもタカ派の発言ではなかったため、株高に動いた

2/9:失業保険申請件数:196K(予想190K)

来週以降の米国経済指標

2/14:コアCPI(前月比)(1月):(予想0.4%)

2/14:消費者物価指数(前月比)(1月):(予想0.4%)

2/14:消費者物価指数(前年比)(1月):(予想6.2%)

2/15:コア小売売上高(前月比)(1月):(予想0.7%)

2/15:小売売上高(前月比)(1月):(予想1.6%)

2/16:生産者物価指数(前月比)(1月):(予想0.4%)

SBIラップ2023年2月04日運用成績

2023年2月4日のSBIラップ資産比率は2023年1月14日と変化はありませんでした。

資産額は1週間前と比較して0.8%増です。

さて、米国経済は2月2日のFOMCを無難に通過し、政策金利も予想通り0.25%上昇という結果となりました。

S&P500はこの1週間で1.65%上昇、NASDAQは3.3%上昇となり,前週につづいて高い上昇となりました。

SBIラップは依然として米国株ではなく新興国株の保有比率を高い状態で維持しています。

その背景はわかりませんが、年初来の上昇率を比較してみると、2023年に入りS&P500が11.6%上昇しているのに対して、新興国株VWOは12%程度上昇していますので、米国株がダメという解釈ではなく、新興国株の方が伸びしろがあると解釈しているのかもしれません。

米国株・先進国株・新興国株という3株式の保有率の合計は55%、米国債券・米国ハイイールド債券・新興国債券という3債券の保有率の合計は23%です。

SBIラップは2022年4月に開始しているため、まだ過去の実績といっても9カ月しかデータはなにわけで、何とも言えないのですが、この9カ月間の中で株式にリスクONしていた時の株式・債券の保有率は3株式の保有率合計66%、3債券の保有率合計10%でした(2022年8月)

上記のリスクONとしたときと比較すると、2023年2月現在の状況は債券比率を上げているため、SBIラップとしては全力でリスクONというわけではないように見て取れます。

2月2日のFOMC声明の要約としては「インフレはやや和らぐ」「継続的な利上げは適切」利上げ停止時期については言及はしていませんが、マーケットとしては利上げ停止が近いと受け止めるムードとなりました。

相場の潮目がかわるか?

直近1週間のおもな経済指標(Investing.comカレンダー)

2/1:ADP非農業部門雇用者数(1月):106K(予想170K) 予想を下回っている。雇用者が少ない=失業者が増えている=株価↑

2/2:FOMC声明:政策金利は予想通り0.25%の利上げ、利上げ打ち止め時期が近いと予想される

2/3:非農業部門雇用者数(1月):517K(予想185K)

2/4:ISM非製造業指数(1月):55.2(予想50.4)

来週以降の米国経済指標

2/8:FRBパウエル議長発言

2/9:失業保険申請件数:(予想194K)

SBIラップ2023年1月28日運用成績(2023/01/28)

2023年1月28日のSBIラップ資産比率は2023年1月14日と変化はありませんでした。

資産額は1週間前と比較して2.9%増です。

SBIラップの評価としては米国株式保有率が17%となっており、依然として低い状態が続いてます。

一方で、2023年1月21~28日の1週間で、S&P500は2.4%上昇、NASDAQは4.58%上昇と高い伸びを示しました。どうなんでしょうね。

SBIラップは1月14日に米国株の下落を予想したのか、米国株保有比率を29%→17%まで減少させたわけですが、1月14日以降米国株は上昇を続けています。

この伸びがどこまで続くか・・・わかりません。

直近のイベントを確認してみると、個人消費支出物価指数(前年比)は5.5%の予想に対して5%と低く、前月比も0.2%の予想に対して0.1%と低い数値となりました。

消費が下がっているということが株価を押し上げている要因と考えます。

コアPCE物価指数(前月比12月)は予想0.3%に対して、実際も0.3%でしたので予想通りでした。

PCEの前年同期比は前年比でどんどん下がってきているものの、5%台はまだまだ高い水準であり、目標の2%台から見ると高い水準にあります。

米国では物の価格(-0.7)は下がってきているものの、サービスの価格(+0.5)は人件費が加味されるため高い状態が維持されています。

このあたりが今後のインフレへどのような影響を与えるかフォローしていきます。

直近1週間のおもな経済指標(Investing.comカレンダー)

1/27:新築住宅販売戸数(12月):616K(予想617K)

1/27:コアPCE物価指数(前月比12月):0.3%(予想0.3%)

来週以降の米国経済指標

2/1:ADP非尿業部門雇用者数(1月):(予想170K)

2/2:FOMC声明

2/2:政策金利発表

2/3:非農業部門雇用者数(1月):(予想185K)

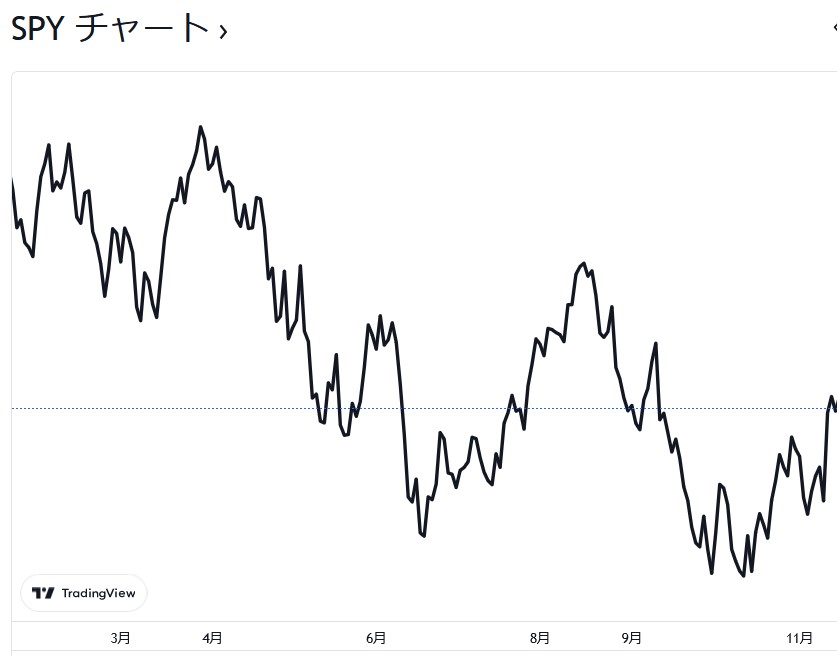

SBIラップ2023年1月21日運用成績(2023/01/21)

2023年1月21日のSBIラップ資産比率は2023年1月14日と変化はありませんでした。

生産者物価指数やコア小売売り上げ高が前月比でマイナスとなったことを受けて、景気後退(デフレーション)の傾向にトレンドが進む?ということでしょうか。

生産者物価指数がマイナスとなるのは2022年8月および9月以来です。指数が開示されるのは翌月の中旬であるわけですが、2022年9月~10月のS&P500指数は大きく下げているんですよね。

投資塾ゆうさんのTwitterには「CPIがピークアウトしたため、現在リセッション(景気後退)の中にいる」という記載がありましたので、株価の推移がきになるところです。

SPY

直近1週間のおもな経済指標(Investing.comカレンダー)

1/18:コア小売売上高(前月比):-1.1%(予想-0.4%)

1/19:失業保険申請件数:190K(予想212K)

1/21:中古住宅販売戸数(12月):4.02M(予想:3.96M)

来週以降の米国経済指標

1/27:新築住宅販売戸数(12月):(予想614K)

1/27:コアPCE物価指数(前月比12月):(予想0.3%)

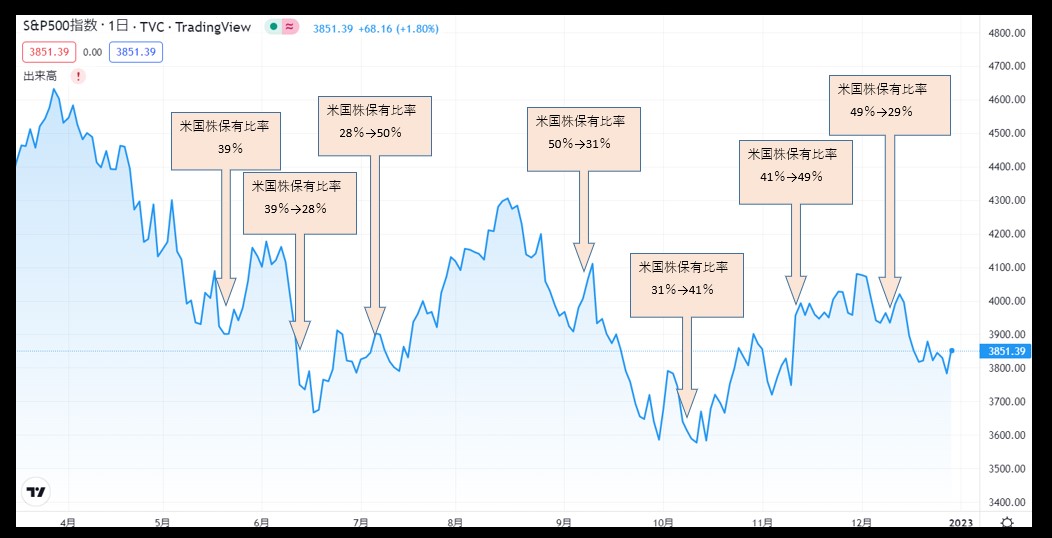

米国株保有比率が過去最低へ!SBIラップ2023年1月14日運用成績(2023/01/14)

2023年に入り、株価は順調に推移していますね。

資産額は1週間前と比較して2.3%増です。

しかし、SBIラップのAIは米国保有に暗雲を感じている様です。以下をご覧ください。

2023-1-14-sbi-rap

米国株式の保有比率が29%→17%まで減少しました。

相対的に新興国株式の保有比率が22%→31%へ増加し、米国債券の保有比率が5%→11%へ増加しました。

どうでしょうね、直近の経済指標としては消費者物価指数やCPIが予想通りの結果となり、サプライズなく、株式市場は堅調な増加で推移しているのですが・・・

金利は円高方向に進んでおり一ドル128円程度まで円高が進んでいます。米国株式を保有している私としては、株価は上昇しているが円高に傾いているため資産額としては上昇は期待できないですね。

経済サイクルとしては逆金融相場から逆業績相場へ移行時期だと仮定すると、中間反騰として株価が上昇している可能性も頭の片隅に置いておいていいのかも知れません。

2022年の推移を見ますと、SBIラップの米国株式の保有比率が下がると、その後株価の低下が生じています。来週あたり株価の低下があるんでしょうか。

SBI-rap-SP500

直近1週間のおもな経済指標(Investing.comカレンダー)

1/12:コアCPI(前月比):0.3%(予想0.3%)

1/12 消費者物価指数 (前年比) (12月) :6.5%(予想6.5% )

1/12 消費者物価指数 (前月比) (12月) :-0.1%(予想0.0% )

1/12 失業保険申請件数 :205K(予想220K)

来週以降の米国経済指標

1/18:コア小売売上高(前月比):(予想-0.4%)

1/19:失業保険申請件数:(予想212K)

1/21:中古住宅販売戸数(12月):(予想:3.95K)

SBIラップ2023年1月7日運用成績(2023/01/07)

2023年1月7日のSBIラップ資産比率は2023年1月1日と変化はありませんでした。

資産額は1週間前と比較して1.2%増です。

直近1週間のおもな経済指標(Investing.comカレンダー)

1/5:ISM製造業購買担当者景気指数(12月):48.4(予想48.5)

1/5:ADP非農業部門雇用者数(12月):235K(予想145K)

1/6:非農業部門雇用者数(12月)223K:(予想200K)

1/7:ISM非製造業指数(12月)49.6:(予想55)

一方で、ADP非農業部門雇用者数が予想を大きく上回る223Kという結果となりました。

まだまだ企業は働き手を求めているという結果です。売り手市場は賃金上昇につながりますのでインフレーションの一端を担うという意味では、FRBの本質的な狙いとは相反する結果となっています。

注意)米国巨大IT企業のメタやAmazon、ツイッターなどの企業では5000~1万人規模の人員削減を行っていますので、これらの雇用削減が数値として出てくるのはもう少し先でしょうか。

来週以降の米国経済指標

1/10:パウエル議長の発現

1/12:コアCPI(前月比):(予想0.3%)

1/12 消費者物価指数 (前年比) (12月) :(予想6.5% )

1/12 消費者物価指数 (前月比) (12月) :(予想0.1% )

1/12 失業保険申請件数 :(予想220K)

SBIラップ2023年1月1日運用成績(2023/01/01)

sbi-rap20230101

あけましておめでとうございます。

今年も当ブログでは、SBIラップの運用成績を週に1回程度更新して参ります。保有比率に変動があった場合は、逐一記録を残していく所存ですので、皆様の資産運用の一部になりますことをお祈り申し上げます。

2022年4月~12月までのSBIラップの運用成績を改めて見返したところ、米国株の保有比率の変動とその後のS&P500株価指数の上下に変動とに一定の相関があるのでは?と感じました。そこで2023年は米国株保有比率の変動後に、「短期予想」を書き記し、その先1~2カ月のS&P500株価指数の値動きをフォローしてみたいと思います。

(個人的な考察であり、参考にはなりませんのでご配慮ください)

直近では、2022年12月10日に米国株の保有比率が46%→29%へ減少しています。17%減ですね。

一つの指標として米国株保有比率が10%減少したら1カ月程度株価が減少すると仮説を立ててみます。(あくまで個人的な感想です)

S&P500は2022年12月1日に直近高値を付けて以降、ずるずると低下しています。この下落がいつごろまで続くかはわかりませんが、1月末から2月中旬ころにSBIラップの米国株保有率が上昇し、その後株価も上昇することを予想します。

株価は誰にも予想できないことは承知しておりますが、AIならば・・・という淡い期待をいだいて直近予想を明文化しておきます。

直近1週間のおもな経済指標(Investing.comカレンダー)

12/29:失業保険申請件数:225K(予想225K)

12/29:中古住宅販売保留(前月比):-4%(予想:-0.8%)

来週以降の米国経済指標

1/5:ISM製造業購買担当者景気指数(12月):(予想48.5)

1/5:ADP非農業部門雇用者数(12月):(予想145K)

1/6:非脳病部門雇用者数(12月):(予想200K)

1/7:ISM非製造業指数(12月):(予想55)

コメント